橡樹資本(Oaktree Capital)聯席董事長霍華德·馬克斯(Howard Marks)發布了他著名的投資備忘錄。

連股神巴菲特都會“第一時間打開郵件並閱讀”的備忘錄,在最新一期中拋出了《減少損失還是增加獲利?》的問題,隨即在投資世界引發熱議。

馬克斯這次的分享之所以引人入勝,很大程度上在於他別開生面地將投資與網球運動建立關聯。

馬克斯寫到,網球運動員如果希望贏球,就必須承擔一定風險。

如果我出去打網球時說,“今天我不會犯任何發球失誤”,會怎麼樣?

發球一次都沒有出界?那麼你很可能過於謹慎而難以取勝。

投資亦是如此。

正如馬克斯的老搭檔謝爾頓·斯通(Sheldon Stone)所說:"如果你沒有經歷過任何違約,那可能是你沒有承擔足夠的信用風險。"

黃金:可能錯過的得分機會

聯想到近期紛繁復雜的金融市況:

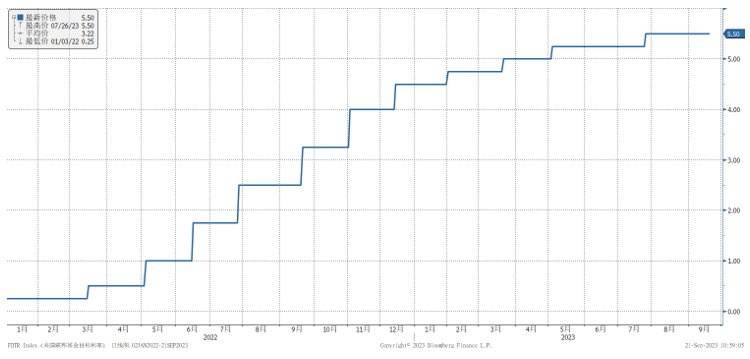

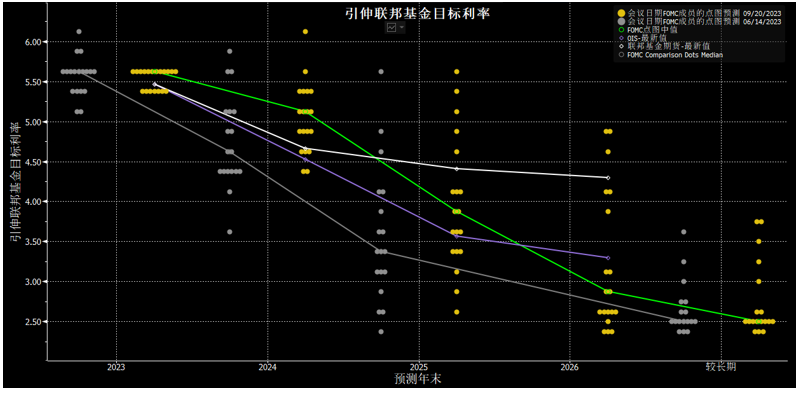

首先,各國緊縮貨幣政策來到了充滿變數的拐點階段;

而俄烏戰事尚未平息,哈馬斯和以色列就又爆發了慘烈沖突,地緣政治也來到了多事之秋。